Reformas normativa inversiones e incentivos de la Ley Orgánica para el Fomento Productivo

Categoría: Tips - junio 21, 2021

Mediante Decreto Ejecutivo No. 1295, de abril 28 de 2021, publicado en el Cuarto Suplemento del Registro Oficial No.458 en mayo 25 de 2021, se dispusieron reformas en materia de inversiones y a las condiciones para la aplicación de los incentivos tributarios establecidos en la Ley Orgánica para el Fomento Productivo, Atracción de Inversiones, Generación de Empleo y Estabilidad y Equilibrio Fiscal (LOFP), siendo los puntos mas relevantes de la reforma, los siguientes:

Reformas al Decreto Ejecutivo No.252, publicado en el Registro Oficial Suplemento No.158 de enero 11 de 2018

1. Se reforma la conformación del Comité Estratégico de Promoción y Atracción de Inversiones (CEPAI), a fin de incluir al delegado de la Secretaría General del Gabinete de la Presidencia de la República como miembro permanente y al Servicio de Rentas Internas (SRI) como invitado con voz, pero sin voto.

2. Se establece que el Ministerio de Comercio Exterior, Inversiones y Pesca (MPCEIP) podrá, entre otras atribuciones: (i) suscribir los contratos de inversión, previa aprobación del CEPAI; y, (ii) notificar al inversionista el incumplimiento de los compromisos asumidos en el contrato de inversión, producido sin una causa justificada.

3. Las entidades rectoras en la materia en la que se desarrolla la inversión ya no serán competentes para suscribir contratos de inversión; no obstante, deberán emitir los informes para la suscripción y monitoreo de estos.

Reformas al Reglamento de Inversiones del Código Orgánico de la Producción, Comercio e Inversiones (RICOPCI)

1. Se establece, dentro del alcance de los sectores priorizados, que se considerará únicamente, actividad productiva al proceso mediante el cual se transforman insumos en bienes y servicios lícitos, y que se podrán incluir las actividades de comercialización y logística, solo cuando estas sean realizadas por la misma sociedad que ejecuta el proceso productivo y tengan relación, única y directa, con dicha producción.

2. Cuando el inversionista no cumpla los compromisos mínimos establecidos en el contrato de inversión, referentes a monto de inversión y plazos, deberá notificar estas variaciones al MPCEIP, hasta dentro del primer cuatrimestre del año posterior del cual se debieron cumplir, para que se proceda con la modificación del contrato o su terminación.

3. Los inversionistas que hayan suscrito un contrato de inversión deberán remitir al finalizar sus cronogramas de inversión un reporte de la cabal ejecución de sus proyectos acorde a los compromisos establecidos en el contrato. No obstante, el MPCEIP podrá efectuar su monitoreo del contrato con base a información de otras entidades públicas o privadas.

Reformas al Reglamento para la aplicación de la Ley Orgánica para el Fomento Productivo, Atracción de Inversiones, Generación de Empleo y Estabilidad y Equilibrio Fiscal (RALOFP)

1. Las inversiones para el desarrollo de actividades comerciales y de logística, se consideran como nueva inversión productiva, siempre que estén vinculadas única y directamente con la sociedad que produce, deberán además suscribir un contrato de inversión con el Estado, en el que se refleje la relación entre la inversión productiva y la comercial de la sociedad.

2. La exoneración proporcional del impuesto a la renta establecido en la LOFP, calculada en función de la fórmula establecida en el RALOFP, no podrá ser mayor de 10 puntos porcentuales.

3. Una vez seleccionado el mecanismo de exoneración proporcional, éste deberá ser utilizado durante todo el período de exoneración.

4. Se modifica la condición de generación de empleo neto para empresas nuevas y existentes que requieran aplicar el incentivo de exoneración de impuesto a la renta establecido en la LOFP, conforme el siguiente detalle:

- Las sociedades nuevas, constituidas posterior a agosto 21 de 2018 que, en el primer año de generación de ingresos provenientes de la inversión nueva y productiva se categoricen como: a) MIPYMES, se les exigirá que generen empleo neto permanente en un 15% del número máximo del empleo determinado para cada categoría; y, b) GRANDES, se les exigirá que generen empleo neto permanente en un 20% acorde al número máximo del empleo determinado para la categoría de mediana empresa. Esta generación de empleo deberá ejecutarse dentro de los 3 primeros años contados desde la generación de ingresos operacionales.

- Para las sociedades existentes que, en función a los ingresos operacionales del ejercicio fiscal previo al inicio de la inversión, estén categorizadas como: a) MIPYMES, deberán incrementar su empleo neto permanente, como mínimo el 8% del número superior de empleos previsto para su categoría especifica; y, b) GRANDES empresas, deberán incrementar su empleo neto permanente, como mínimo el 10% del número superior de empleos previsto para su categoría.Esta generación de empleo deberá ejecutarse dentro de los 3 primeros años contados desde el inicio del período de la inversión.

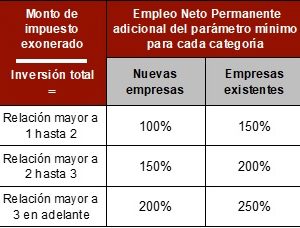

5. En los casos en que la sociedad, al sumar los valores de exoneración del impuesto a la renta anuales y compararlo con el monto de la inversión nueva y productiva, el valor de los montos exonerados sea mayor a la inversión, para poder acceder a la exoneración por los años que restaren, deberá cumplir con los siguientes parámetros adicionales de generación de empleo neto permanente, para cuyo efecto deberá determinarla relación entre estos dos valores a través de la división de los mismos, y aplicar la tabla siguiente:

6. La exoneración del impuesto a la renta prevista en el artículo 26 de la LOFP, para las inversiones nuevas y productivas en sectores priorizados, no podrá aplicarse simultáneamente con otros beneficios y/o incentivos de exoneración al pago del impuesto a la renta por la misma inversión. En esos casos, el contribuyente podrá aplicar la exención más beneficiosa.

7. Respecto a la exoneración de Impuesto a la Salida de Divisas (ISD), a la cual se accede por medio del contrato de inversión, se establece que: (i) las materias primas y bienes de capital sobre los cuales se solicita el incentivo, deberán estar calificados como tales, de acuerdo a la Clasificación del Comercio Exterior según uso o destino económico (CUODE), no obstante, en caso de que, según esta clasificación los bienes no sean de capital ni materias primas, la autoridad competente en la materia en que se ejecuta la inversión podrá habilitar la exoneración sobre estos bienes, de acuerdo a los lineamientos que el CEPAI expida para el efecto; y, (ii) El plazo y monto de exoneración de ISD por distribución de dividendos a favor de beneficiarios efectivos residentes en el Ecuador, no podrá sobrepasar el monto total de la inversión nueva y productiva, y se podrá otorgar por el máximo de vigencia del contrato de inversión.

Disposición transitoria

Suspender por los años 2020 y 2021, el cumplimiento del parámetro de generación de empleo neto permanente, como condición para acceder al incentivo de exoneración del impuesto a la renta por nuevas inversiones productivas al amparo de la LOFP, a favor de las sociedades del sector turístico de alojamiento y/o comidas, agrícola, y acuícola; así como de aquellas de toda categoría, domiciliadas en la provincia de Galápagos.

Las reformas establecidas mediante el Decreto Ejecutivo No. 1295, se encuentran vigentes desde mayo 25 de 2021, fecha en la cual fueron publicadas en el Registro Oficial.

Descarga