Beneficios de negociar una Consulta de Valoración Previa en Precios de Transferencia

Categorias: - noviembre 14, 2023

En el marco del régimen de Precios de Transferencia en Ecuador, la Administración Tributaria ofrece a los contribuyentes la posibilidad de someter a consulta de valoración previa la metodología aplicada en estas transacciones. Este proceso asegura que las operaciones con partes relacionadas cumplan con el principio de plena competencia. La presentación de la documentación necesaria, conforme a los requisitos de la Autoridad Tributaria, es fundamental.

La consulta de valoración previa, gestionada por el Servicio de Rentas Internas, se resuelve en un plazo de dos años desde la presentación. La respuesta puede aprobar o rechazar la propuesta, y se comunica mediante notificación. La validez de la consulta abarca las operaciones realizadas después de su aprobación y se extiende por tres períodos fiscales, incluyendo el ejercicio en curso y el anterior, siempre que no haya vencido el plazo para la declaración de impuestos.

Desde el 1 de enero de 2015, con la promulgación de la Ley de Incentivos a la Producción y Prevención del Fraude Fiscal y su Reglamento de Aplicación, se establece una limitación en la deducibilidad de gastos entre partes relacionadas. Esto incluye pagos por regalías, servicios técnicos, administrativos y de consultoría, relacionados con conocimientos especializados, y siempre que estos gastos estén asociados a actividades realizadas en el país.

La suma de gastos por regalías, servicios técnicos, administrativos y de consultoría pagados por sociedades, ya sean domiciliadas o no en Ecuador, a sus partes relacionadas, será deducible hasta un 5% de los ingresos gravados en el respectivo ejercicio, a partir del periodo 2023, a menos que se presente una Consulta de Valoración Previa.

La documentación para esta consulta debe presentarse hasta el último día hábil de febrero del periodo fiscal en el que se busca aplicar un límite mayor de deducibilidad. Por ejemplo, si se desean deducir gastos a partir del año 2024, la consulta debe presentarse hasta el último día hábil de febrero de 2024.

Mediante la Resolución NAC-DGERCGC15-00000571, publicada en el Registro Oficial 567 del 18 de agosto de 2015, se establecen las normas para el procedimiento de la consulta de valoración previa. Si el contribuyente recibe la absolución de la consulta después de la fecha de declaración del impuesto a la renta, puede realizar una declaración sustitutiva considerando el límite mayor de deducibilidad, sin perjuicio del régimen de Precios de Transferencia.

Según el Artículo 12 de la Resolución No. NAC-DGERCGC14-00001048 y su reforma a través de la Resolución No. NAC-DGERCGC21-00000013, el contribuyente, tras la absolución de la consulta, debe presentar un informe de aplicación de dicha consulta en un plazo no mayor a dos meses posteriores a la fecha de exigibilidad de la declaración del impuesto a la renta de cada período. El informe debe demostrar la aplicación efectiva de la metodología y deberá contener:

- Operaciones realizadas en el período impositivo a las que ha sido aplicada la metodología;

- Precios, valores de las contraprestaciones o márgenes de utilidad de estas operaciones, calculados en su caso, como consecuencia de la aplicación de la metodología;

- Descripción del comportamiento de las circunstancias referidas por los supuestos críticos establecidos en la metodología y la justificación del cumplimiento de cada uno de los supuestos críticos;

- Descripción de la aplicación de la metodología a los resultados del ejercicio, en el que se adjuntará los papeles de trabajo en formato Excel, donde deberá evidenciarse los cálculos correspondientes a: el indicador (o precio) del contribuyente, los indicadores (o precios) de las comparables, ajustes de comparabilidad, rango intercuartil, entre otros, dependiendo de la metodología absuelta; y,

- Descripción y justificación de cualquier hecho o circunstancia particular del ejercicio fiscal analizado, que haya afectado la valoración de los precios o márgenes financieros de la parte analizada, dentro del contenido del Informe de Aplicación de Consulta de Valoración Previa, siempre y cuando no se hayan visto afectados los supuestos críticos. El contribuyente no podrá presentar un nuevo Informe de Aplicación de la Consulta de Valoración Previa, cuando la Administración Tributaria esté en ejercicio de su facultad determinadora.

La absolución de la consulta quedará sin efecto cuando:

- Se verifique incongruencias en la información aparejada a la consulta.

- No se presente en el plazo establecido el Informe de Aplicación de Consulta de Valoración Previa.

- Hayan variado los hechos o circunstancias establecidos en los supuestos críticos. En este caso, la absolución dejará de surtir efectos desde producida la variación y durante los siguientes ejercicios fiscales cubiertos por la consulta, sin perjuicio de que el interesado pueda adecuar su accionar a lo establecido en el Art. 15 de la presente Resolución. O,

- No se cumplan las condiciones expuestas en la absolución para que la consulta surta efectos

El contribuyente tendrá que presentar la documentación de Precios de Transferencia (Anexo de Operaciones con Partes Relacionadas e Informe Integral de Precios de Transferencia) del año analizado debido al no cumplimiento con los requerimientos de la Administración Tributaria, quedando sin efecto para el año en cuestión la Consulta de Valoración Previa.

- Consultas de Valoración Previa revisadas hasta el momento por la Administración Tributaria

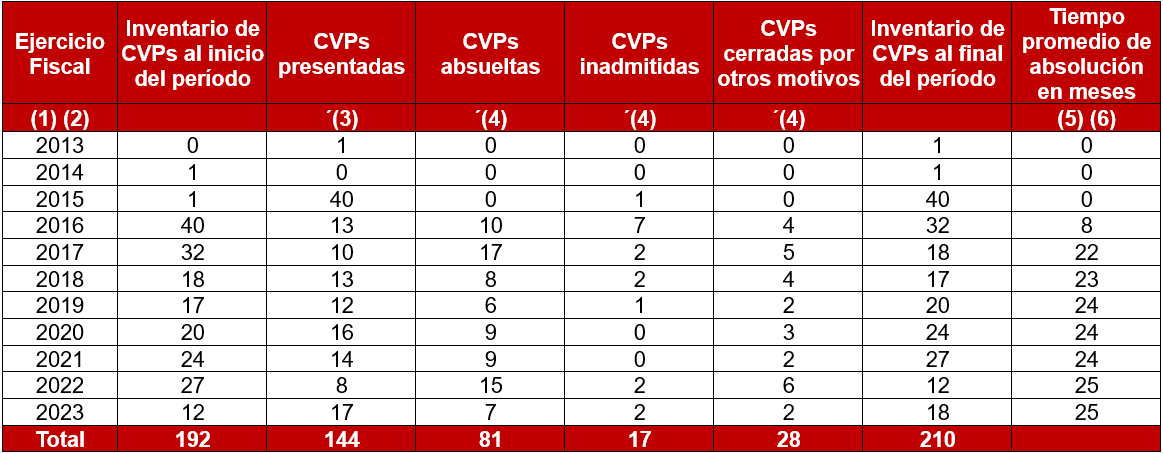

A continuación, se visualiza la información que el Servicio de Rentas Internas señala su página web, referente a las consultas de valoración previa (CVPs) que han presentado los contribuyentes:

Fuente: Servicio de Rentas Internas (página web)

Fuente: Servicio de Rentas Internas (página web)

“(1) Los datos están reportados con corte al 31 de diciembre del respectivo ejercicio fiscal.

(2) Los datos del ejercicio fiscal 2023 están presentados con corte al 30 de abril de 2023.

(3} Las CVPs presentadas se reportan con base en el ejercicio fiscal que se presentó la solicitud inicial del contribuyente.

(4) Las CVPs absueltas, inadmitidas y cerradas se reportan con base en el ejercicio fiscal que se notificó el oficio de absolución u oficio final.

(5) El tiempo promedio de absolución de CVPs es el promedio simple del tiempo de atención de las CVPs que tuvieron una respuesta afirmativa por parte de la Administración Tributaria, contado desde la fecha de ingreso del trámite inicial hasta la fecha de notificación del oficio de absolución.

(6) El tiempo promedio de atención de las CVPs emitidas en los años 2020, 2021, 2022 y 2023 están afectados por las disposiciones legales de suspensión de plazos por pandemia.”

Es esencial destacar que la consulta de valoración previa es aplicable a la metodología de Precios de Transferencia, abarcando no solo operaciones de regalías, servicios técnicos, administrativos y de consultoría, sino también otros tipos como importaciones, exportaciones y arriendos.

Los contribuyentes que optan por esta consulta experimentan menores riesgos de litigios al establecer una revisión y aprobación previas de la metodología aplicada. Además, estas operaciones ya no deben ser reportadas en casilleros informativos de Precios de Transferencia del Formulario 101 ni en el Anexo de Operaciones con Partes Relacionadas e Informe Integral de Precios de Transferencia.

ANDERSEN cuenta con más de 17 años de experiencia y especialización en materia de Precios de Transferencia y análisis de Consultas sobre Valoración Previa; así como también vastas credenciales en litigios fiscales en Precios de Transferencia. Proporcionamos a nuestros clientes una documentación adecuada desde una perspectiva integral (legal, contractual, contable, financiero y fiscal) no solo para respaldar la documentación en precios de transferencia sino para enfrentar adecuadamente eventuales determinaciones o cuestionamientos por parte de la Autoridad Tributaria. Registramos un 100% de éxito en defensa litigiosa en esta materia a muchos clientes nacionales y multinacionales.

Contamos con bases de datos internacionales – a nivel mundial -, así como también de una poderosa data analítica propia para comparabilidad local. Además, al no ofrecer servicios de auditoría no presentamos conflictos de intereses ni prohibición legal para brindar servicios de Precios de Transferencia.

Autora:

Catalina Carrera

Revisa nuestra sección de noticias

Conoce más sobre Andersen Global

Descarga