Acuerdo para el intercambio de información con fines fiscales EC-USA

Categorias: - junio 11, 2021

Mediante boletín de prensa del 7 de abril del 2021 el SRI de Ecuador anunciaba la firma de un acuerdo para el intercambio de información con fines fiscales con la Administración Tributaria de Estados Unidos IRS (Internal Revenue Service). Para entender sus implicaciones es importante remontarnos en la historia dos décadas atrás y revisar el proceso acaecido y entenderlo como una realidad y tendencia en la transparencia de información fiscal entre naciones que seguirá fortaleciéndose hacia el futuro.

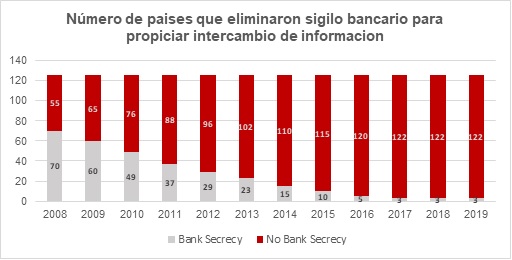

En el año 2000, la OCDE (Organización para la Cooperación y el Desarrollo Económico) fundó el Foro Global sobre la Transparencia e Intercambio de Información Tributaria, con la iniciativa inicial de erradicar los paraísos fiscales, que derivó a su vez del Foro sobre prácticas fiscales perjudiciales, órgano interno del Comité de Asuntos Fiscales de la OCDE creado en 1996. Pero fue en el 2009 que los líderes del G20 declararon que “la era del secreto bancario había terminado” para asegurar la transparencia fiscal a nivel global.

La estrategia del Foro fue implementar las normas y guías necesarias para el intercambio automático de información sobre cuentas financieras sobre diversas categorías de renta con aquellos países que suscribieron el acuerdo de intercambio respectivo, sean o no miembros de la OCDE, como es el caso del Ecuador, que se adhirió al foro el 26 de abril del 2017. Para ello se instrumentó el CRS (Common Reporting Standard) para homologar a nivel global el tipo de reporte que debe efectuarse entre los países de manera automática.

Las cifras revelan los resultados. Solo en 2018, la información de más de 47 millones de cuentas financieras fue intercambiada, con un valor total aproximado de EUR 4,9 billones. Lo anterior ha tenido un impacto significativo, con programas de divulgación voluntaria y actividades de cumplimiento relacionadas, se ha generado más de EUR 102 billones de ingresos adicionales para la recolección de impuestos, intereses y multas.

Luego de la demanda del IRS contra el UBS de Suiza en 2009 por el incumplimiento con el acuerdo de intercambio de información fiscal, Estados Unidos anunció la implementación de los Programas Voluntarios de Divulgación Tributaria (Sinceramiento o Amnistías Patrimoniales) para dar una oportunidad a los contribuyentes que han incumplido sus obligaciones fiscales para sincerar sus activos financieros y evitar juicios civiles y penales. Para fines del 2009 el IRS había recibido más de 15.000 revelamientos y recaudó USD 3,4 billones en impuestos.

Los programas voluntarios de divulgamiento fiscal se han implementado en varios países del mundo, entre otros, México, Costa Rica, Colombia, Perú, Chile, Argentina y Brasil en América Latina. Las guías de la OCDE recomiendan que previo a que un país reciba la información automática vía el CRS, se implemente un programa voluntario de divulgación tributaria o sinceramiento patrimonial, con el objetivo que sus contribuyentes tengan la oportunidad de reportar sus activos financieros, programa que Ecuador no lo ha logrado implementar hasta la presente fecha y debiera hacerlo pronto.

Posteriormente con la experiencia adquirida por el IRS en el caso USB, se dicta en el 2010 la Ley de Cumplimiento de Impuestos de Cuentas Extranjeras (FATCA por sus siglas en inglés) considerada por muchos como la más extraordinaria extralimitación extraterritorial del Congreso de EE.UU. jamás promulgada. Dicha Ley requiere que las instituciones financieras extranjeras revelen directamente al IRS información sobre cuentas y activos financieros de residentes de los Estados Unidos, en esos países.

Este brevísimo recuento histórico sirve para entender que la transparencia fiscal y financiera no es una iniciativa temporal, sino un patrón y tendencia mundial que avanza a ritmo acelerado, y continuará implementándose e imponiéndose en el corto plazo.

Dentro de este marco de transparencia, Ecuador ha suscrito un acuerdo con Estados Unidos encaminado a un efectivo intercambio de información tributaria relevante para la determinación y recaudación de todos los impuestos administrados por el SRI para la lucha contra la evasión.

Es importante resaltar que el Art. 2 señala que la parte requerida no estará obligada a facilitar información que no obre o que no esté en posesión ni control de las Autoridades que se hallen en su jurisdicción territorial. Hago hincapié en esto, puesto que la normativa legal sobre sigilo bancario en los Estados Unidos jugará un rol muy importante en el real alcance de la información a la cual el SRI podrá acceder.

El requerimiento de información puede tener tres modalidades: (i) Por requerimiento, (ii) de manera automática en la cual ambos países determinarán previamente los elementos de información a intercambiarse y el proceso respectivo; y, (iii) en forma espontánea, cuando la Autoridad de un Estado considere que tiene información muy relevante para la otra parte. Se habilita también la posibilidad de realizar inspecciones tributarias en el otro estado bajo pedido y bajo un procedimiento y causas previamente establecidas.

Al igual que en todas las demás iniciativas del Foro de Transparencia, la confidencialidad es uno de los aspectos más importantes en este acuerdo con Estados Unidos. Para ello se prevé que la información intercambiada estará sujeta a normas de confidencialidad y protección de datos y limitada solo para propósitos de determinación y recaudación de los impuestos sujetos al Acuerdo. Pero adicionalmente se establece que el SRI solo podrá compartir dicha información con otras autoridades ecuatorianas involucradas en el proceso de determinación, recaudación, de ejecución o enjuiciamiento solo con el consentimiento escrito de la autoridad competente de los Estados Unidos.

Es altamente recomendable que los temas de fiscalidad internacional sean atendidos por especialistas en materia tributaria y se brinde una asesoría integral, específica y personalizada para cada caso.

Descarga